2021年上半年中国母婴实体店营养品消费数据洞察 当前位置: 行业资讯

本期,汇员帮大数据研究院发布的《2021年上半年中国母婴实体店营养品消费数据洞察》,该报告随机抽取6100家母婴零售门店销售POS流水数据,进行解读全面分析中国母婴实体门店中营养品品类的消费现状、最新细分品类占比以及发展走势。

为母婴企业未来发展营养品品类规划和洞察消费者购买意向以及渠道选品等做了重要的参考依据。

数据来源及样本取样方式及分布情况

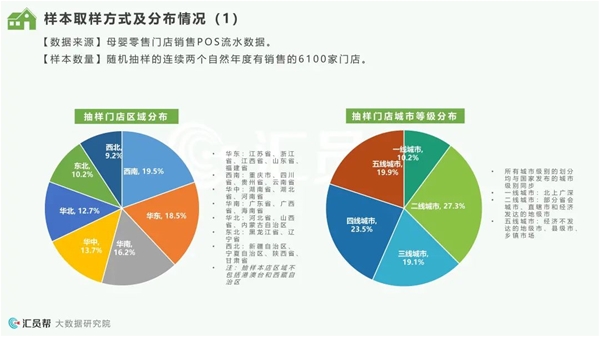

样本取样方式及分布情况(1)

【数据来源】母婴零售门店销售POS流水数据。

【样本数量】随机抽样的连续两个自然年度有销售的6100家门店。

样本取样方式及分布情况(2)

抽样门店中约70%的门店为年营业额200万以下的中小型母婴店,约80%营业面积大部分在300平米以下。

2021年上半年

中国母婴实体店营养品消费数据洞察

2021年上半年门店生意单店月均同比下滑2.2%

抽样门店2021年上半年单店月营业收入14万元~25万元之间浮动,平均值18万元,比2020年上半年下滑2.2%。

上半年仅4月份有增长,且增长幅度大,主要由于4月门店大活动及嘉年华较多,导致销售额增长较快。

其它月份均呈下滑状态,2月由于春节前囤货影响,环比和同比都下滑;5月则是受4月活动影响所致。

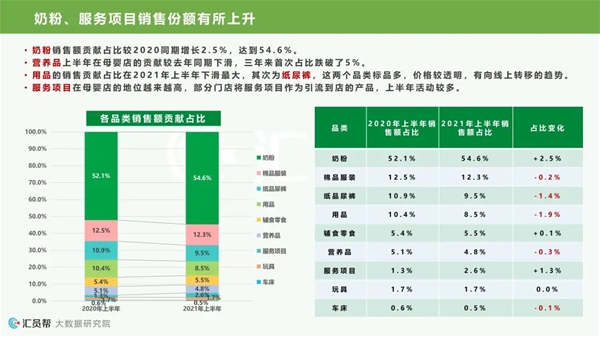

奶粉、服务项目销售份额有所上升

奶粉销售额贡献占比较2020同期增长2.5%,达到54.6%。

营养品上半年在母婴店的贡 献较去年同期下滑,三年来首次占比跌破了5%。

用品的销售贡献占比在2021年上半年下滑最大,其次为纸尿裤,这两个品类标品多,价格较透明,有向线上转移的趋势。

服务项目在母婴店的地位越来越高,部分门店将服务项目作为引流到店的产品,上半年活动较多。

营养品门店动销率有下滑,说明销售出营养品的门店在减少

2021年上半年,有销售营养品的门店动销率为91.7%,相比2020年上半年减少了1.4个百分点。

奶粉的门店动销率最高,纸尿裤下滑至91.9%。服务项目由于受门店面积影响,仅44.6%的门店有做服务项目。

奶粉毛利率提升最大,纸品尿裤毛利下滑最多

2021年上半年,奶粉的毛利提升最大(+1%),跟高毛利国产奶粉销量占比提升有一定关系。

纸品尿裤的利润下滑最大(-4.3%),其次是玩具(3.4%)

服务项目与其他品类毛利计算方式不同,商品中毛利最高的是辅食零食和玩具。

Q1营养品单店月均销售额下滑幅度较大

2021年上半年营养品单店月均收入9407元,同比下滑了7.6%,其中2月下滑最大,同比下滑40.2%,主要与春节档期消费者进店消费减少有关。

2021年上半年从3月开始单店月均销售额开始提升,到6月达到1.1万元,为上半年最高,同比提高了20.8%。

营养品贡献同比下滑

2021年上半年,营养品的销售占比为4.8%,相比2020年上半年下降0.3个百分点。

2021年上半年仅5、6月的单店销售额占比高于2020年上半年。

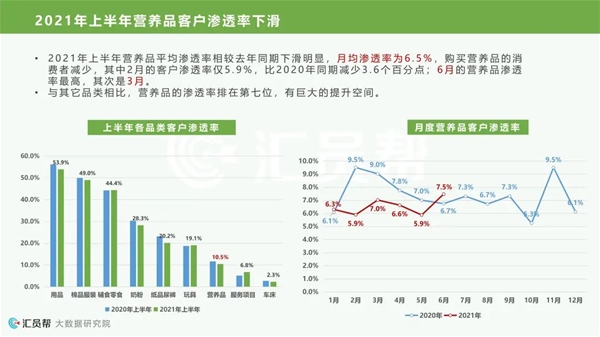

2021年上半年营养品客户渗透率下滑

2021年上半年营养品平均渗透率相较去年同期下滑明显,月均渗透率为6.5%,购买营养品的消费者减少,其中2月的客户渗透率仅5.9%,比2020年同期减少3.6个百分点;6月的营养品渗透率最高,其次是3月。

与其它品类相比,营养品的渗透率排在第七位,有巨大的提升空间。

Q1营养品客单价波动较大,客单量趋势稳定

2021年上半年营养品的客单价波动较大,客单量较为稳定。

2021年Q1,营养品客单价同比2020年同期下滑明显,其中1、2月下滑最为明显,主要受双十一和双十二的影响。3月开始营养品客单价比2020年同期高,与订单量的减少有关。

从趋势线上看客单价、客单量呈缓慢增长趋势。

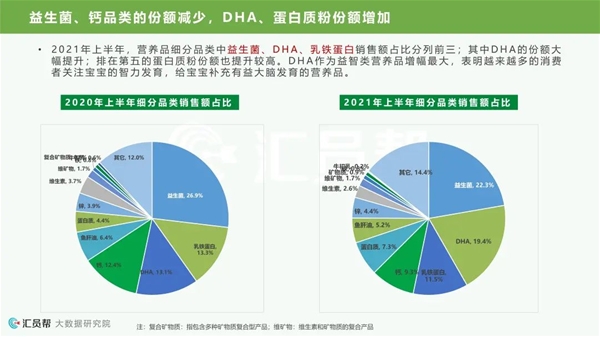

益生菌、钙品类的份额减少,DHA、蛋白质粉份额增加

2021年上半年,营养品细分品类中益生菌、DHA、乳铁蛋白销售额占比分列前三;其中DHA的份额大幅提升;排在第五的蛋白质粉份额也提升较高。DHA作为益智类营养品增幅最大,表明越来越多的消费者关注宝宝的智力发育,给宝宝补充有益大脑发育的营养品。

DHA、蛋白质粉单店月均销售额明显上升

2021年上半年,益生菌的门店动销率最高(95.9%),牛初乳的门店动销率仅7.5%,占比减少了7.7个百分点,牛初乳市场仍未见明显回升的迹象,消费者需求表现一般。

DHA单店月均销售额排名第二,是单店月均销售额上升最大的品类,门店动销率排在第三。

DHA、蛋白质粉客户渗透率大幅提升

2021年上半年DHA的客户渗透率最高(15.2%),上升了5.3个百分点,占比上升最大,其次是蛋白质粉(7.6%)提高了4.2个百分点。

鱼肝油的客户渗透率第三,但由于客单价不高,因此单店月均销售额比较靠后;而乳铁蛋白的客户渗透率低于鱼肝油和锌,但客单价高,因此总体销售占比靠前;牛初乳目前客户渗透率处于较低水平。

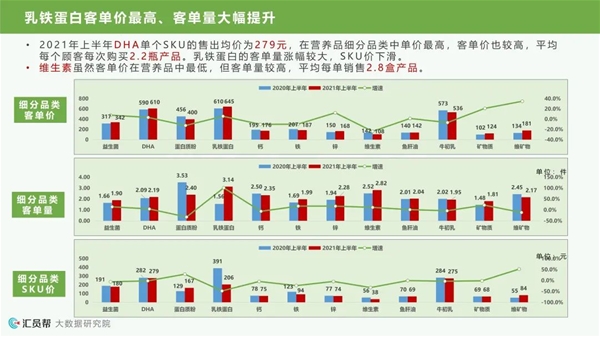

乳铁蛋白客单价最高、客单量大幅提升

2021年上半年DHA单个SKU的售出均价为279元,在营养品细分品类中单价最高,客单价也较高,平均每个顾客每次购买2.2瓶产品。乳铁蛋白的客单量涨幅较大,SKU价下滑。

维生素虽然客单价在营养品中最低,但客单量较高,平均每单销售2.8盒产品。

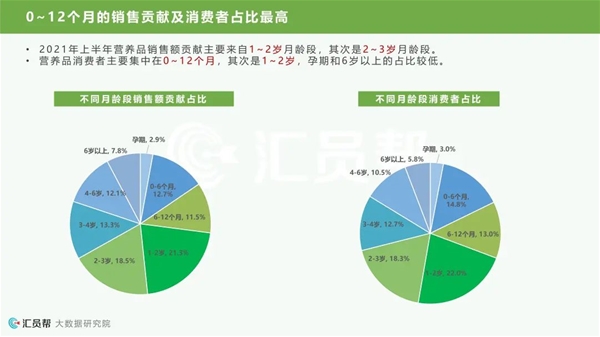

0~12个月的销售贡献及消费者占比最高

2021年上半年营养品销售额贡献主要来自1~2岁月龄段,其次是2~3岁月龄段。

营养品消费者主要集中在0~12个月,其次是1~2岁,孕期和6岁以上的占比较低。